您在這裡

強積金制度保障不足

強積金制度保障不足

香港的強積金制度於2000年開始運作,基本理念是在職人士透過僱員及僱主供款進行個人儲蓄,並透過基金工具賺取回報,以應付退休後的生活。然而,不少意見認為,透過現時的強積金制度,一部份市民,特別是貧窮的市民,並不能得到足夠的長者入息保障。

強積金有如下問題:

i.未能保障貧窮及未有參與勞動市場人士

強積金是個人專戶的儲蓄制度,日後滾存的退休金有多少,直接取決於長者退休前的收入及供款年期,因此對於在職貧窮人士,強積金制度基本上只能延續其退休前的貧窮狀況。尤其是強積金制度考慮到強積金供款對低收入僱員的負擔,設定5,000元的最低供款水平[1],即月入低於5,000元僱員 (現時全港約有47萬人)的強積金供款水平更只有月薪的5%,可見在強積金制度下,越貧窮的勞工可獲得保障越低。

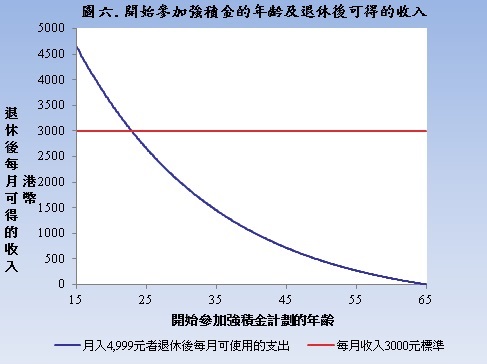

以一名月薪4,999元的勞工計算,假若由22歲開始供強積金一直到64歲,期間並無經歷任何失業或停工,設扣除行政費後的實質年回報率為5%[2],則此人從強積金所得的退休金,將少於每月3,000元的水平(即足夠維持一名長者基本生活需要的水平) (圖六)

此外,強積金亦不能保障失業人士及未有參與勞動市場的人士 (如部份家庭照顧者、殘疾人士)。

現時強積金計劃的登記人口為250萬,另有約40萬僱員參加職業退休計劃,然而全港的勞動人口約為370萬,若加上65萬家庭照顧者及41萬因其他原因(如殘疾)而未能參與勞動市場的人士 ,則強積金及職業退休計劃的覆蓋率僅約等如成年人口的六成(61%)[3]。

ii.強積金須面對市場波動的風險

強積金的運作邏輯是把個人儲蓄用於投資,因此個人所得的退休金易受到經濟波動影響。例如根據強積金管理局的年報,雖然強積金過去十年的平均年率化為5.5%,在金融海嘯下2008/09年度強積金全年平均錄得26%的虧損,因此如投資者於2009年3月提取強積金,強積金的年率化回報便只有-0.8%[4][5]。

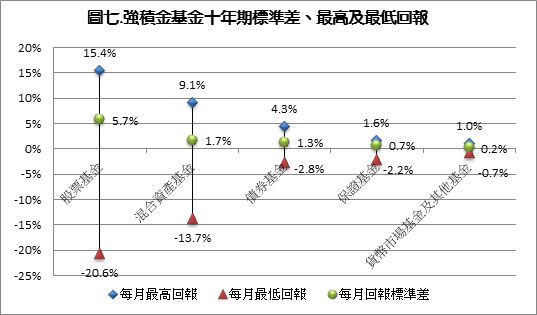

此外,強積金不同的基金組合的投資回報及風險各有差異(見圖七)。根據強積金管理局研究報告中所提供的模擬例子,以一每月供款1,000元的成員計算,如該成員於過去十年經濟周期中完全準確預測市場走勢,十年後其累計權益為103萬,是供款額的四倍,相反如一成員過去一直錯誤預測市場走勢,則其十年的累計權益只有13.5萬元,是其供款額的56%(則盈損超過四成)。再者,現時在市場中,供市民選擇的基金超過460 種,各種基金回報的差異很大( 圖三)。市民未必有能力在分析各項產品的回報、風險及收費數據後,找出真正適合自身需要的投資組合,最終投資所得的回報與虧損,亦完全由個人所承擔[6]。

強積金開放讓市民自由選擇各類投資產品,背後的預設是透過市場力量,市民自然會選出最切合自身投資需要的產品。然而不少研究顯示[7],面對過多的訊息及選項(Choice and information overloaded),反而會使市民更不願意細心考慮投資選擇,因此單靠市場的力量,並不能確保市民能選出最切合自己需要的退休基金組合,結果不論市民選取的投資策略過於保守或過於進取,都會大大影響市民所得的退休金水平。

iii. 行政費過高

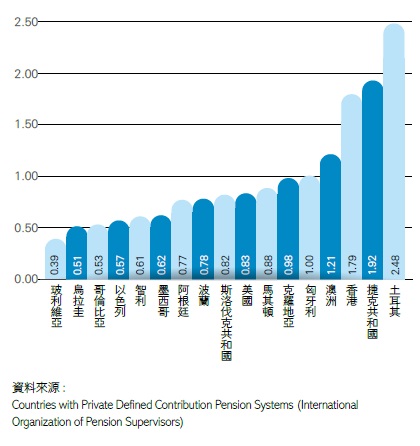

強積金現時由私人公司擔當基金的信託人,一直有批評認為這些公司收取的行政管理費[8]過高。根據強積金管理局的調查,現時強積金的行政管理費( 基金開支比率)屆乎0.17%-4.32%[9],平均比率為1.74%[10],此數字遠高於外國的管理費用。圖一列出其他推行相類近個人專戶制度的地區的平均行政管理費,可見強積金與海外相類似制度相比,行政管理費偏高:

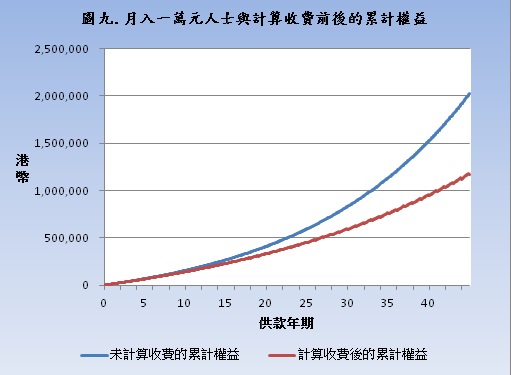

假設強積金供款人月入一萬元,強積金年回報率為5%,供款45 年後的累計儲蓄在不計算基金收費前約為203萬元,然而以1.74% 計算行政管理費後,則累計儲蓄只有約124 萬元( 圖二),只及原本累計儲蓄的六成(61%)。

圖八:選定國家個人專戶制度的行制費 (2005-2008)[11]

iv.強積金以一筆過的形式支付引發的風險

強積金現時以一筆過方式領取,市民須自己決定如何把款額於退休後分配使用,因此每個人須面對強積金制度所帶來的長壽風險(Longevity Risk),即過早耗盡儲蓄以致不足應付晚年生活,或生前過份壓縮生活開支,而逝世後卻餘下大筆儲蓄。

此外,以一筆過方式領取強積金,亦會給予退休人士更大彈性把款項用於其他用途( 如作高風險投資、或給其他人挪用),增大退休後收入保障不足的風險,這與原本以強積金作為其中一條長者入息保障重要支柱的原意相違背。

v.強積金與遣散費對沖,影響保障能力

現時的制度容許僱主把遣散費/ 長期服務金與僱主的強積金供款互相抵銷,削弱了強積金的保障能力。根據強積金管理局的資料,在2008-2011 年間平均每年與遣散費/ 長期服務金抵銷的強積金達21 億元( 約等於每年供款額的4%)[12]。

vi.要過三十年才到達成熟期

強積金需要長時間儲蓄和積累才能發揮保障退休收入的作用。一位賺取中位收入的人士,若以每年獲得5% 的回報率計算,亦須約20 年的供款及累積,才能透過強積金確保退休後每月可得到接近現時綜援水平( 3,000 元) 的收入。

由於強積金於2000 年開始推行,在未來十多年香港的長者,大部份都在強積金計劃未推行前已退休,或是參與強積金只有較短年期,因此他們將不能充份受惠於該計劃。

因此強積金制度長遠而言即使真的能有效支援部份長者的退休開支,未來緊接十多年的長者退休問題,仍不能透過強積金解決。

(此文章更新於2012年5月6日)

- 僱員不用以月薪的5%進行強積金供款,僱主的5%供款部份則仍然保留

- 根據強積金管理局的資料,過去十年(2000年12月1日至2010年12月31日) 扣除行政費後強積金的平均年率化內部回報為5.5%,由於過去10年的平均年通脹率為0.7%,因此實質回報定為5%是合理推算,有關強積金回報率的資 料,請參照強制性公積金計劃統計摘要2010年12月。

- 此比率已不計算因在學而未參與勞動市場的人口

- 強積金管理局2010年年報

- 強積金統計數字摘要2009年3月

- 資料來源: 同上。模擬例子中準確預測市場走勢是指成員強積金於十年前推行時投資於保守基金,於2003年初,把所有累計權益連同新供款改為投資於股票基金,於2007年底再轉為投資保守基金,於2009年初又再從新改為投資股票基金,至於錯誤預測市場走勢的投資策略,則為上述例子的相反

- 強積金管理局網頁,http://cplatform.mpfa.org.hk/MPFA/tc_chi/system.jsp,2011年2月15日瀏覽

-

不同國家個人專戶制度的收費模式各有不同,一般可分為行政開支和基金管理開支兩部份,香港強積金管理局稱為基金開支比率,在本報告中這些開支一律

稱為行政管理費。 - 強積金管理局網頁http://cplatform.mpfa.org.hk/MPFA/tc_chi/system.jsp,2013 年7 月15 日瀏覽。

- 1.74% 為2012 年《強制性公積金制度行政成本研究》所引用的資料,根據強積金管理局的網頁2013 年7 月資料,最新的行政管理費為1.71%。

- 圖中的數字為2005-2008 年的數字,香港的行政管理費(1.79%) 為2007 年的數字。

- 根據勞工團體的經驗,低薪工人更普遍面對遣散費與強積金抵銷的情況; 如職工盟飲食業工會2011 年的研究顯示,約四成八工人曾面對遣散費與強積金抵銷的情況。